Закон не позволяет бывшим руководителям оспаривать решения инспекции о привлечении организации к налоговой ответственности, в т.ч. и при обвинении их по ст. 199 УК РФ. Определение Конституционного Суда РФ от 28.06.2018 № 1632-О

Конституционный Суд Российской Федерации в составе Председателя В.Д.Зорькина, судей К.В.Арановского, А.И.Бойцова, Н.С.Бондаря, Г.А.Гаджиева, Ю.М.Данилова, Л.М.Жарковой, С.М.Казанцева, С.Д.Князева, А.Н.Кокотова, Л.О.Красавчиковой, С.П.Маврина, Н.В.Мельникова, Ю.Д.Рудкина, О.С.Хохряковой, В.Г.Ярославцева, рассмотрев вопрос о возможности принятия жалобы гражданина А.Л.Сер-ва к рассмотрению в заседании Конституционного Суда Российской Федерации,

у с т а н о в и л :

1. В своей жалобе в Конституционный Суд Российской Федерации гражданин А.Л.Сер-в оспаривает конституционность пункта 6 статьи 100 Налогового кодекса Российской Федерации, предоставляющего налогоплательщику право представить письменные возражения по акту налоговой проверки, а также пункта 2 статьи 101 указанного Кодекса, регламентирующего право лица, в отношении которого проводилась налоговая проверка, участвовать в процессе рассмотрения материалов указанной проверки.

Как следует из представленных материалов, апелляционным определением суда апелляционной инстанции прекращено производство по делу по административному иску заявителя о признании недействительным решения налогового органа о привлечении организации, которой он ранее руководил, к ответственности за совершение налогового правонарушения. При этом суд пришел к выводу, что действующее законодательство не предоставляет возможности бывшим руководителям организации оспаривать решения налогового органа о привлечении данной организации к налоговой ответственности.

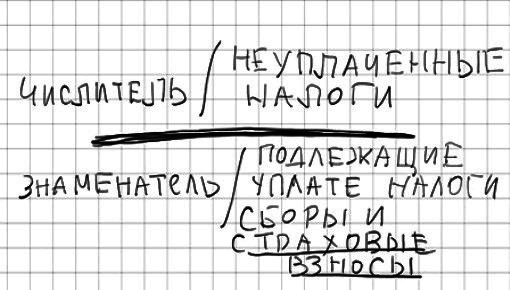

По мнению заявителя, оспариваемые законоположения не соответствуют Конституции Российской Федерации, в том числе ее статьям 33, 46 (часть 1) и 55, поскольку не предполагают возможность обжалования бывшим руководителем организации актов налогового органа, вынесенных в отношении организации и впоследствии положенных в основу предъявления заявителю обвинения в совершении преступления, предусмотренного статьей 199 УК Российской Федерации «Уклонение от уплаты налогов, сборов, подлежащих уплате организацией, и (или) страховых взносов, подлежащих уплате организацией – плательщиком страховых взносов».

2. Конституционный Суд Российской Федерации, изучив представленные материалы, не находит оснований для принятия данной жалобы к рассмотрению.

Согласно статье 57 Конституции Российской Федерации каждый обязан платить законно установленные налоги и сборы. В силу данного конституционного предписания вводимый законодателем механизм регулирования налогообложения должен обеспечивать полноту и своевременность уплаты налогов и сборов и одновременно – правомерный характер связанной с их взиманием деятельности уполномоченных органов и должностных лиц. В качестве элемента правового механизма, гарантирующего исполнение конституционной обязанности по уплате налогов, выступает система мер налогового контроля, каковым в соответствии с Налоговым кодексом Российской Федерации признается деятельность уполномоченных органов по контролю за соблюдением налогоплательщиками, налоговыми агентами и плательщиками сборов законодательства о налогах и сборах в порядке, установленном данным Кодексом (пункт 1 статьи 82).

Гарантиями прав налогоплательщиков при проведении мероприятий налогового контроля являются в том числе возможность представления лицом, в отношении которого проводилась налоговая проверка, письменных возражений по акту налоговой проверки (пункт 6 статьи 100), а также его право участвовать в процессе рассмотрения материалов указанной проверки (пункт 2 статьи 101).

Такое законодательное регулирование направлено на обеспечение возможности защиты налогоплательщиком, как непосредственным участником отношений по взиманию налогов и сборов, своих прав при проведении мероприятий налогового контроля. Что же касается лиц, привлекаемых к уголовной ответственности в связи с совершением преступления, предусмотренного статьей 199 УК Российской Федерации, то факт неуплаты налога, противозаконность соответствующих действий (бездействия) налогоплательщика и наличие умысла на уклонение от уплаты налога доказываются в рамках уголовного судопроизводства (пункты 1 и 2 части первой статьи 73 УПК Российской Федерации).

С учетом изложенного оспариваемые заявителем законоположения Налогового кодекса Российской Федерации, регулирующие взаимоотношения налогоплательщика и налогового органа, не могут рассматриваться как затрагивающие его конституционные права в указанном в жалобе аспекте.

Исходя из изложенного и руководствуясь пунктами 1 и 2 статьи 43, частью первой статьи 79, статьями 96 и 97 Федерального конституционного закона «О Конституционном Суде Российской Федерации», Конституционный Суд Российской Федерации

о п р е д е л и л :

1. Отказать в принятии к рассмотрению жалобы гражданина Сер-ва Андрея Леонидовича, поскольку она не отвечает требованиям Федерального 4 конституционного закона «О Конституционном Суде Российской Федерации», в соответствии с которыми жалоба в Конституционный Суд Российской Федерации признается допустимой, и поскольку разрешение поставленных заявителем вопросов Конституционному Суду Российской Федерации не подведомственно.

2. Определение Конституционного Суда Российской Федерации по данной жалобе окончательно и обжалованию не подлежит.

Похожая практика:

27 сентябрь 2016

Уголовное дело по налоговому преступлению может быть возбуждено без согласования с налоговым органом. Определение Конституционного Суда РФ от 27.09.2016 № 2153-О

17 апрель 2019

Сохранение после приговора ареста на имущество лиц, не являющихся обвиняемыми либо несущими по закону материальную ответственность за их действия, незаконно. Постановление Конституционного Суда РФ от 17.04.2019 № 18-П

09 июль 2019

Закон, включивший страховые взносы в примечание 1 к ст. 199 УК РФ, изменяет порядок исчисления размера неуплаченного налога и имеет обратную силу. Постановление Конституционного Суда РФ № 27-П от 09.07.2019

18 апрель 2019

Апелляция не согласилась, что возобновление дела и обвинение порочны из-за незаконности отмены прокурором решения о прекращении дела по ст.199 УК РФ за пределами года. Апелляционное постановление Ярославского областного суда от 18.04.2019 № 22-622/19