Защита на стадии налоговой проверки

Налоговый адвокат на стадии налоговой проверки

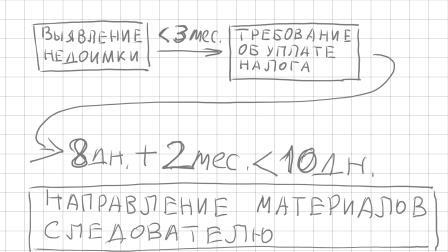

"Ноги" уголовному делу "растут" в большинстве случаев из информации налоговых органов (см. Поводы и основания привлечения к уголовной ответственности за уклонение от уплаты налогов). Эта информация добывается посредством налоговых проверок, получения объяснений налогоплательщиков, налоговых агентов и плательщиков сбора, проверки данных учета и отчетности, осмотра помещений и территорий, используемых для извлечения дохода (прибыли), а также в других формах. Вот на этой стадии и нужно начинать защиту.

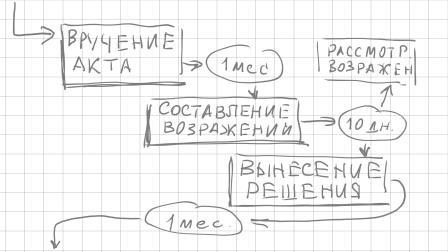

Когда нужно составлять Возражения на Акт налоговой проверки? | |

На основании налоговой проверки составляется Акт налоговой проверки. После его вручения есть 1 месяц. |

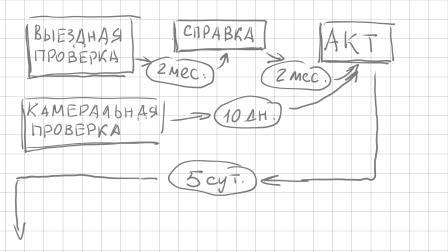

Налоговые проверки бывают камеральные и выездные.

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа. При выявлении нарушений в течение 10 дней после окончания этой проверки должен быть составлен акт налоговой проверки.

Требуется ли для проведения камеральной налоговой проверки какое-либо специальное решение? | |

Пункт 2 ст. 88 Налогового кодекса РФ такого решения не требует. |

Пунктом 9.1 статьи 88 НК РФ установлено,что в случае, если до окончания камеральной налоговой проверки налогоплательщиком представлена уточненная налоговая декларация, камеральная налоговая проверка ранее поданной декларации прекращается и начинается новая камеральная налоговая проверка на основе уточненной налоговой декларации. Прекращение камеральной налоговой проверки означает прекращение всех действий налогового органа в отношении ранее поданной налоговой декларации. При этом документы, полученные налоговым органом в рамках прекращенной камеральной налоговой проверки, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика.

Выездная проверка проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа. Решение о проведении выездной налоговой проверки выносит налоговый орган по месту нахождения организации. Решение должно содержать: полное и сокращенное наименования либо фамилию, имя, отчество налогоплательщика; предмет проверки, то есть налоги, правильность исчисления и уплаты которых подлежит проверке (в отношении одного налогоплательщика может проводиться по одному или нескольким налогам); периоды, за которые проводится проверка (может быть проверен период, не превышающий 3-х календарных лет, предшествующих году, в котором вынесено решение о проведении проверки, по участнику регионального инвестиционного проекта - 5-и лет, при этом проведение 2-х и более выездных проверок по одним и тем же налогам за один и тот же период не допускается, за исключением реорганизации или ликвидации налогоплательщика); должности, фамилии и инициалы сотрудников налогового органа, которым поручается проведение проверки.

По запросу налоговых органов в проверках могут участвовать органы внутренних дел. Основания привлечения к проверке сотрудников полиции указаны в Приказе МВД России N 495, ФНС России № ММ-7-2-347 от 30.06.2009 (ред. от 12.11.2013): а) наличие у налогового органа данных, свидетельствующих о возможных нарушениях налогоплательщиками, плательщиками сборов, налоговыми агентами законодательства о налогах и сборах, и необходимости проверки указанных данных с участием сотрудников органов внутренних дел; б) назначение выездной (повторной выездной) налоговой проверки на основании материалов о нарушениях законодательства о налогах и сборах, направленных органом внутренних дел в налоговый орган, для принятия по ним решения в соответствии с пунктом 2 статьи 36 Налогового кодекса; в) необходимость привлечения сотрудников органа внутренних дел для участия в проведении конкретных действий по осуществлению налогового контроля (выемка документов, проведение исследования, опроса, осмотра помещений и т.д.); г) необходимость содействия должностным лицам налогового органа, проводящим проверку, в случаях воспрепятствования их законной деятельности, а также обеспечения мер безопасности в целях защиты жизни и здоровья указанных лиц, при исполнении ими должностных обязанностей.

Выездная налоговая проверка должна быть проведена в течение 2-х мес. с возможностью продления до 4-х и 6-и мес. с момента вынесения решения о проверке и до дня составления справки о проверке, при самостоятельной проверке филиалов и представительств - не более 1 мес. Следует учесть, что это мероприятие может быть приостановлено до 6-и мес. (с продлением еще на 3 мес.) для истребования документов (информации), получения информации от иностранных государственных органов в рамках международных договоров, проведения экспертиз и перевода на русский язык документов на иностранном языке.

Может ли быть повторная налоговая проверка? | |

Может, но только в строго определенных случаях |

Выездная проверка может быть проведена повторно:

1) вышестоящим налоговым органом - в порядке контроля за деятельностью налогового органа, проводившего проверку;

2) налоговым органом, ранее проводившим проверку, в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного.

В рамках этой повторной выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация, при этом если будет выявлен факт совершения налогового правонарушения, которое не было выявлено при проведении первоначальной выездной налоговой проверки, к налогоплательщику не применяются налоговые санкции, если невыявление факта налогового правонарушения не явилось результатом сговора между налогоплательщиком и должностным лицом налогового органа.

Где проводится налоговая проверка? | |

Камеральная налоговая проверка проводится по месту нахождения налогового органа, выездная - на территории (в помещении) налогоплательщика |

По окончании проверки составляется справка, после этого в течение 2-х мес - акт, в котором, среди прочего, фиксируются документально подтвержденные факты нарушений или запись об отсутствии таковых, а также выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи Налогового кодекса РФ (НК РФ). Акт должен быть подписан как проверяющими, так и налогоплательщиком (его представителем). Отказ от подписи мало что дает, т. к. этот факт отказа фиксируется в документе и все. С момента составления этот акт в течение 5 суток вручается налогоплательщику и он может за 1 мес. ознакомиться с материалами налоговой проверки и дополнительными мероприятиями налогового контроля и составить мотивированные возражения. Затем акт налоговой проверки и возражения после извещения налогоплательщика о времени и месте рассматриваются руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку, при этом проверяемый вправе принять участие при рассмотрении материалов. На это дается 10 дней.

Существует ли строго определенная форма для Возражений на акт налоговой проверки? | |

Нет. Возражения составляются в произвольной форме с учетом требований к любому документу. |

По результатам руководитель (заместитель руководителя) выносит решение:

1) о привлечении к ответственности за совершение налогового правонарушения;

2) об отказе в привлечении к ответственности за совершение налогового правонарушения.

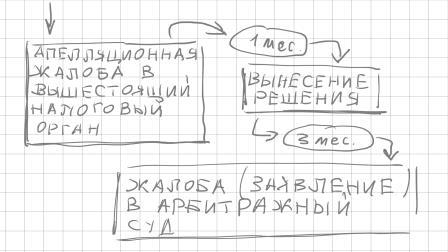

Эти решения вступают в силу по истечении 1 месяца со дня вручения лицу, в отношении которого было вынесено соответствующее решение (его представителю), и должно быть исполнено, либо обжаловано в апелляционном порядке в вышестоящий налоговый орган через вынесший решение налоговый орган. До вступления в силу решения могут быть приняты обеспечительные меры, такие как запрет на отчуждение (передачу в залог) имущества налогоплательщика без согласия налогового органа и затем приостановление операций по счетам в банке. Если решение в апелляционном порядке обжаловано, то оно вступает в силу после принятия решения по апелляционной жалобе. В течение 1 мес. (с возможностью продления еще на 1 мес.) вышестоящий налоговый орган:

1) оставляет апелляционную жалобу без удовлетворения;

2) отменяет акт налогового органа ненормативного характера;

3) отменяет решение налогового органа полностью или в части;

4) отменяет решение налогового органа полностью и принимает по делу новое решение;

5) признает действия или бездействие должностных лиц налоговых органов незаконными и выносит решение по существу.

В случае, если апелляционная жалоба в указанный срок рассмотрена не будет, можно обратиться сразу в суд.

После этого, как уже сказано, решение налогового органа вступает в силу и оно в течение 3 мес. может быть обжаловано в арбитражный суд, или же в вышестоящий налоговый орган (ФНС России) при этом может заявлено и о приостановлении исполнении решения (с предоставлением банковской гарантии).

После этого, как уже сказано, решение налогового органа вступает в силу и оно в течение 3 мес. может быть обжаловано в арбитражный суд, или же в вышестоящий налоговый орган (ФНС России) при этом может заявлено и о приостановлении исполнении решения (с предоставлением банковской гарантии). Жалоба рассматривается судьей единолично в течение 3 мес. с момента поступления иска (при сумме требований не более 100 000 руб. - в течение 2 мес.). Решение суда первой инстанции подлежит немедленному исполнению, если суд сам не установит для этого другой срок (п. 7 ст. 201 АПК РФ), в течении 1 мес. может быть обжаловано в апелляционном порядке. На постановление суда апелляционной инстанции в течение 2 мес. может быть подана кассационная жалоба в Федеральный арбитражный суд округа, еще в течение 2 мес. - в Судебную коллегию Верховного Суда Российской Федерации. Это не окончательное решение. Остается еще один шаг - на основании п. 8 ст. 291.6 АПК РФ Председатель Верховного Суда Российской Федерации, заместитель Председателя Верховного Суда Российской Федерации вправе не согласиться с определением судьи Верховного Суда Российской Федерации об отказе в передаче кассационных жалобы, представления для рассмотрения в судебном заседании Судебной коллегии Верховного Суда Российской Федерации и вынести определение о его отмене и передаче кассационных жалобы, представления вместе с делом для рассмотрения в судебном заседании Судебной коллегии Верховного Суда Российской Федерации.

Арест счета, или приостановление операций по счетам в банке, применяется для обеспечения исполнения решения о взыскании налога, сбора, страховых взносов, пеней и (или) штрафа, и означает прекращение банком всех расходных операций по данному счету в пределах суммы, указанной в решении о приостановлении операций налогоплательщика-организации по счетам в банке.

Данная мера является эффективным средством воздействия на налогоплательщика с целью вынуждения его заплатить все необходимые налоги и сборы, пени и штрафы. Ведь блокировка счетов практически парализует хозяйственную деятельность. Иной руководитель задумается: а стоит ли затевать споры с налоговыми органами, когда порой на "кону" весь бизнес. Поэтому понимание того, когда и при каких условиях могут арестовать счет, имеет существенное (порой определяющее) значение для выработки алгоритма действий при спорных вопросах с надзорными структурами. Поэтому попробуем ответить на следующий вопросы:

1) Когда могут заблокировать счета при налоговой проверке?

После проведения всех необходимых процедур по проведению проверки выносится решение о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения.

Только после этого может быть принято решение об обеспечительных мерах, одной из которых является приостановление операций по счетам в банке (п. 10 ст. 101 НК РФ), при этом должен быть соблюден порядок, установленный в ст. 76 НК РФ (об этом - ниже п. 4). Это означает, что все дальнейшие действия по оспариванию решения в вышестоящий налоговый орган и в арбитраж могут проходить при арестованных счетах, поскольку блокировка происходит до полного исполнения вынесенного решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения.

2) За что могут арестовать счета?

Первое, за что приостанавливаются операции по счетам, это неисполнения решения по результатам налоговой проверки (если она проводилась).

Следующим основанием может быть непредоставление налогоплательщиком-организацией налоговой декларации в налоговый орган в течение 10 дней по истечении установленного срока представления такой декларации.

Следует иметь ввиду, что ответственностью за несвоевременное представление налоговой декларации не охватываются деяния, выразившиеся в непредставлении либо в несвоевременном представлении расчета авансовых платежей, вне зависимости от того, как поименован этот документ. В этом случае арест счетов незаконен (см. Определение Верховного Суда РФ от 27.03.2017 № 305-КГ16-16245).

3) По всем ли операциям блокируются счета?

Действия по счетам не приостанавливаются по следующим операциям:

- по требованиям о возмещении вреда, причиненного жизни и здоровью;

- по требованиям о взыскании алиментов;

- по исполнительным документам по выплате выходных пособий;

- по исполнительным документам по оплате труда с лицами, работающими или работавшими по трудовому договору (контракту);

- по исполнительным документам по выплате вознаграждений авторам результатов интеллектуальной деятельности;

- по платежным документам по оплате труда с лицами, работающими по трудовому договору (контракту);

- по списанию налогов (авансовых платежей), сборов, страховых взносов, соответствующих пеней и штрафов и по их перечислению в бюджетную систему;

- по специальным избирательным счетам, специальным счетам фондов референдума.

4) Каков порядок приостановления операций по счетам?

Если приостановление операций по счетам не связано с налоговой проверкой, то порядок следующий: сначала направляется требование об уплате налога, затем принимается решение о взыскании налога, а только после этого выносится решение о приостановлении операций налогоплательщика-организации по его счетам в банке.

Что касается ареста счета в рамках налоговой проверки (а нас, в первую очередь, эти действия интересуют), то точкой отсчета, как уже указано выше, является решение о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения. После этого сразу же может быть вынесено решение об обеспечительных мерах в виде ареста счета, поскольку, как указано в п. 30 Постановления Пленума ВАС РФ от 30.07.2013 № 57 "О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации", действия по обеспечению при налоговой проверке не распространяются на схожую обеспечительную меру, применяемую на основании ст. 76 НК РФ.

5) Можно ли открыть и использовать другие счета при наличии заблокированных?

Согласно п. 12 ст. 76 НК РФ при наличии решения о приостановлении операций по счетам налогоплательщика-организации банки не вправе открывать этой организации и этим лицам счета, вклады, депозиты.

6) Есть ли эффективные механизмы противодействия арестам счетов?

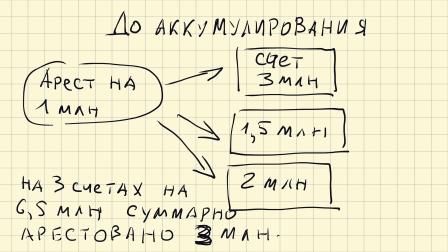

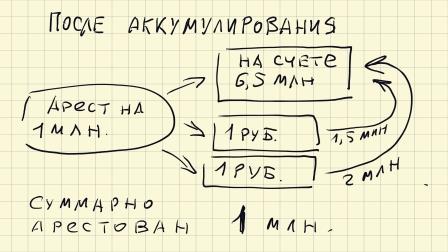

- Если имеется несколько счетов, то целесообразно все имеющиеся средства аккумулировать на одном из них. Зачем? Согласно п. 2 ст. 76 НК РФ приостановление операций по счетам налогоплательщика-организации в банке означает прекращение банком расходных операций по этому счету в пределах суммы, указанной в решении о приостановлении операций налогоплательщика-организации по счетам в банке. Если у вас несколько счетов, то такое решение направляется во все банки. Конечно, можно заявить об этом налоговому органу и они обязаны снять арест со счетов, если на одном из них достаточно средств для удовлетворения требований об уплате налога, пени и штрафа, но перед этим они запросят в этих банках информацию, затем в течение 2 дней примут решение о разблокировке операций. Если эти сроки некритичны, но ничего предпринимать не стоит.

- Можно увеличить стоимостную массу имущества путем ее переоценки. Такая логика исходит из того, что прежде чем запретить пользоваться счетами, налоговый орган должен наложить запрет на отчуждение имущества, а счета арестовываются, если имущества недостаточно. Согласно п. 10 ст. 101 НК РФ запрет на отчуждение производится последовательно в отношении:

- недвижимого имущества, в том числе не участвующего в производстве продукции (работ, услуг);

- транспортных средств, ценных бумаг, предметов дизайна служебных помещений;

- иного имущества, за исключением готовой продукции, сырья и материалов;

- готовой продукции, сырья и материалов.

При этом запрет на отчуждение имущества каждой последующей группы применяется в случае, если совокупная стоимость имущества из предыдущих групп, определяемая по данным бухгалтерского учета, меньше общей суммы недоимки, пеней и штрафов, подлежащей уплате. Однако, переоценка повлечет за собой нагрузку на налог на имущество, поэтому риски нужно просчитать.

- В соответствии с п. 10 ст. 101 НК РФ обеспечительные меры является правом проверяющих, а не обязанностью. Можно исходить из того, что если возможность поступления задолженности, пеней и штрафа в бюджет можно обеспечить другими мерами, нежели арест счетов, то этим нужно воспользоваться. Статья 72 НК РФ определяет другие виды обеспечения, такие как банковская гарантия (банк (гарант) обязывается перед налоговыми органами исполнить в полном объеме обязанность налогоплательщика по уплате налога, если последний не уплатит в установленный срок причитающиеся суммы налога, и соответствующих пеней (ст. 74.1 НК РФ)), поручительство (поручитель обязывается перед налоговыми органами исполнить в полном объеме обязанность налогоплательщика по уплате налогов, если последний не уплатит в установленный срок причитающиеся суммы налога и соответствующих пеней (ст. 74 НК РФ)), залог имущества (оформляется договором между налоговым органом и залогодателем. Залогодателем может быть как сам налогоплательщик, плательщик сбора или плательщик страховых взносов, так и третье лицо (ст. 73 НК РФ).

Юридических фирм, юристов и адвокатских контор, оказывающих услуги, связанные с налоговыми проверками, на рынке довольно много. Вы можете самостоятельно подобрать подходящие Вам. Если все же не смогли найти удовлетворяющих Вас специалистов, можете связаться с нами.

Чем мы можем помочь на данном этапе?

- Если Вы знаете, что Вас могут проверить, то к этому нужно подготовиться. Мы можем порекомендовать хороших специалистов в области налогового аудита.

- То же самое, если проверка уже началась - прибегнуть к помощи специалистов-аудиторов.

- Изучим материалы проверки и составим возражения.

- Представим Ваши интересы в налоговом органе при рассмотрении возражений (если адвокатская помощь будет отказываться очно).

- Составим апелляционную жалобу в вышестоящий налоговый орган.

- Составим заявление в арбитражный суд.

- Примем участие в арбитражном процессе (если адвокатская помощь будет оказываться не заочно).

- Осуществим защиту при других мероприятиях налогового контроля (напр., при допросе свидетелей), проанализируем и при необходимости обжалуем другие решения и действия проверяющих и т.п.

Цены и алгоритм работы - здесь

Наши контакты