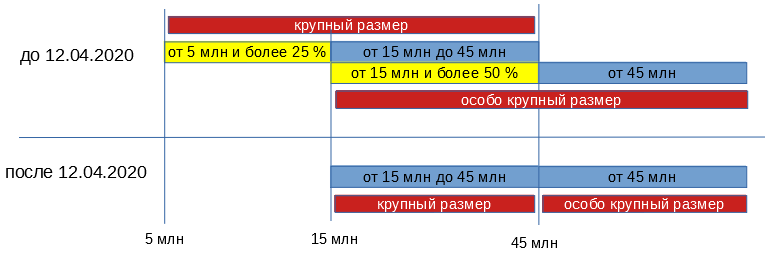

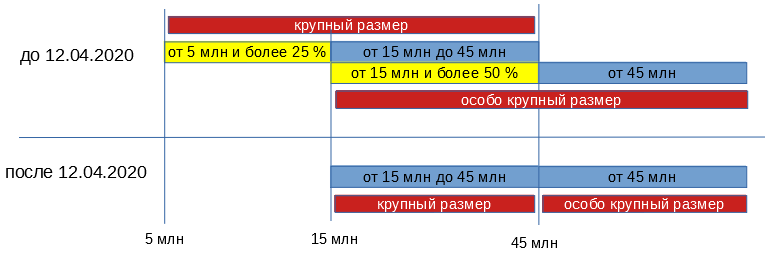

Крупным размером по

ст. 199 УК РФ (уклонение от уплаты налогов и (или) сборов с организации) до 12.04.2020 признавалась сумма налогов,сборов и страховых взносов, составлявшая за период в пределах трех финансовых лет подряд более пяти миллионов рублей, при условии, что доля неуплаченных налогов, сборов и страховых взносов превышала 25 процентов подлежащих уплате сумм налогов и (или) сборов, либо превышавшая пятнадцать миллионов рублей, а особо крупным размером - сумма, составлявшая за период в пределах трех финансовых лет подряд более пятнадцати миллионов рублей, при условии, что доля неуплаченных налогов и (или) сборов превышала 50 процентов подлежащих уплате сумм налогов и (или) сборов, либо превышающая сорок пять миллионов рублей.

С 12.04.2020 года законодатель ввел фиксированные суммы: более 15 000 000 руб. для крупного размера и более 45 000 000 руб. для особо крупного.

Новая редакция статьи во многих случаях улучает положение.

Если присутствует такая ситуация и имеются основания для переквалификации, при условии, что приговор не исполнен, на основании ст. ст. 9 и 10 УК РФ есть смысл

обратиться в суд с заявлением о приведении приговора в соответствие с новым законом. При размере ущерба менее 15 000 000 рублей должны освободить от уголовной ответственности, а менее 45 000 000 руб. - квалифицировать действия по ч. 1

ст. 199 УК РФ (если ранее имело место ч. 2 этой статьи).

При определении размера учитывается только недоимка (налог), пени и штрафы в него не включаются.

Такая же градация предусмотрена и в

ст. 199.1 УК РФ - неисполнение обязанностей налогового агента.

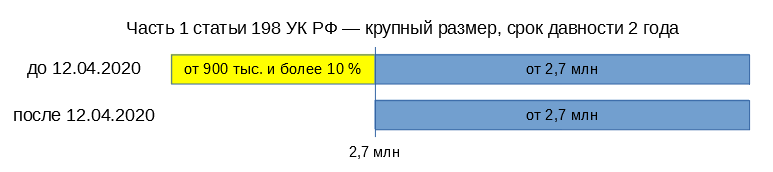

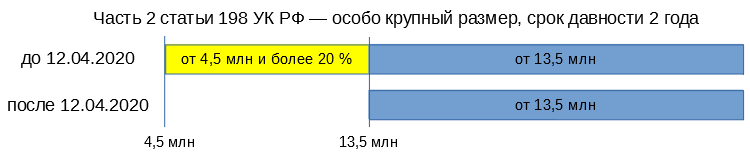

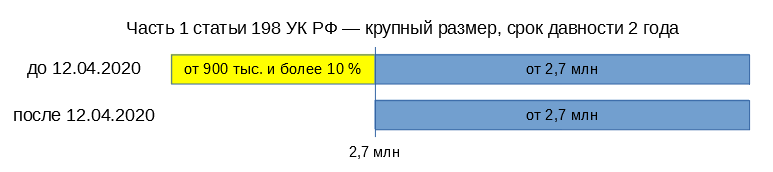

Крупным размером по

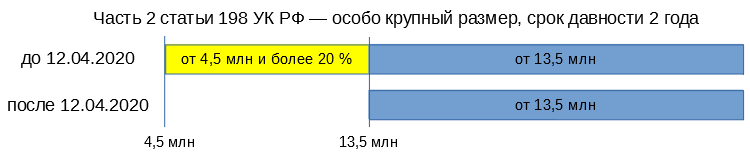

ст. 198 УК РФ (уклонение от уплаты налогов и (или) сборов с физического лица) до 12.04.2020 по примечанию 2 признавалась сумма налогов, сборов, страховых взносов, составлявшая за период в пределах 3-х финансовых лет подряд более 900 тысяч рублей, при условии, что доля неуплаченных налогов, сборов, страховых взносов превышала 10 процентов подлежащих уплате сумм налогов, сборов, страховых взносов в совокупности, либо превышающая 2 700 000 рублей, а особо крупным размером - сумма, составлявшая за период в пределах 3-х финансовых лет подряд более 4 500 000 рублей, при условии, что доля неуплаченных налогов, сборов, страховых взносов превышает 20 процентов подлежащих уплате сумм налогов, сборов, страховых взносов в совокупности, либо превышавшая 13 500 000 рублей.

Сейчас законодатель отказался от процентного соотношения, оставив в фабуле статьи только фиксированные размеры - 2 700 000 руб. для крупного и 13 500 000 руб. для особо крупного размеров.

Новая редакция статьи во многих случаях

улучает положение. Например, если при размере ущерба от 900 000 руб. до 2 700 000 руб. ранее действия были квалифицированы по ч. 1

ст. 198 УК РФ, то сейчас уголовная ответственность за это исключена. Если ранее за неуплаченные налоги в пределах от 4 500 000 руб. до 13 500 000 руб. ответственность при соответствующем процентном соотношении могла наступить по ч. 2

ст. 198 УК РФ, то сейчас такие поступки квалифицируются исключительно по части 1 этой статьи.

При определении размера учитывается только недоимка (налог), пени и штрафы в него не включаются.

Неприведение в приговоре обоснований наличия крупного ущерба ставит под сомнение выводы о виновности лица в уклонении от уплаты налогов (Кассационное определение Верховного Суда РФ от 22.12.2010 N 11-О10-158). Нужно также учесть, что при законодательном изменении градации размера неуплаченных налогов уголовное дело прекращается за отсутствием состава преступления (Определение Верховного Суда РФ от 16.02.2012 № 11-Д12-2).

Как видим, уголовная ответственность возникает при неуплате налога на сумму более 2 700 000 руб. в пределах 3-х финансовых лет подряд.

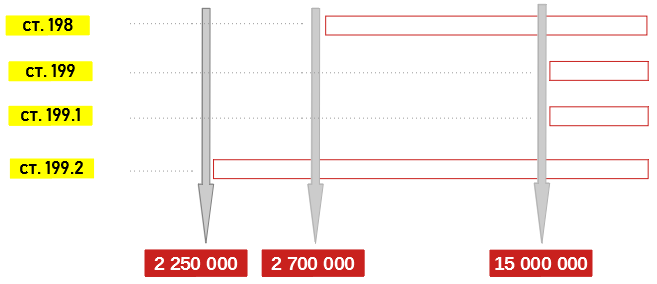

Крупным размером для состава

ст. 199.2 УК РФ (сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых должно производиться взыскание налогов и (или) сборов) согласно примечанию к ст. 170.2 УК РФ является ущерб или задолженность в сумме

более 2 250 000 рублей.

Крупным размером по

ст. 194 УК РФ (уклонение от уплаты таможенных платежей, взимаемых с организации или физического лица) признается, если сумма неуплаченных таможенных платежей за товары, перемещенные через таможенную границу Евразийского экономического союза, в том числе в одной или нескольких товарных партиях, превышает два миллиона рублей, а в особо крупном размере - шесть миллионов рублей.

Легкомысленно было бы думать, что если сумма недоимки менее 15 млн руб. для организаций и 2,7 млн руб. для физических лиц, то ответственности не будет.

Такая ответственность предусмотрена главами 15 и 16 Налогового кодекса РФ (НК РФ).

Так, в соответствии со ст. 122 НК РФ неуплата или неполная уплата сумм налога (сбора, страховых взносов) в результате занижения налоговой базы (базы для исчисления страховых взносов), иного неправильного исчисления налога (сбора, страховых взносов) или других неправомерных действий (бездействия) наказывается взысканием штрафа в размере 20 процентов от неуплаченной суммы налога (сбора, страховых взносов), а если эти действия совершены умышленно, то в размере 40 процентов от неуплаченной суммы налога (сбора, страховых взносов).

Поскольку уголовная ответственность возможно только при наличии умысла, и не просто умысла, а прямого, то можно сделать вывод, что если размер суммы в результате уклонения от уплаты налогов и сборов для организации будет менее 15 млн руб., для физических лиц - менее 2,7 млн руб., то есть основания для применения п. 3 ст. 122 НК РФ по взысканию штрафа

в размере 40 процентов от неуплаченной суммы налога (сбора, страховых взносов), если недоимка будет превышать указанные пределы, то возможна уголовная ответственность по

ст. 198 УК РФ (уклонение от уплаты налогов и (или) сборов с физического лица) и

ст. 199 УК РФ (уклонение от уплаты налогов и (или) сборов с организации).

Если присутствует такая ситуация и имеются основания для переквалификации, при условии, что приговор не исполнен, на основании ст. ст. 9 и 10 УК РФ есть смысл обратиться в суд с заявлением о приведении приговора в соответствие с новым законом. При размере ущерба менее 15 000 000 рублей должны освободить от уголовной ответственности, а менее 45 000 000 руб. - квалифицировать действия по ч. 1 ст. 199 УК РФ (если ранее имело место ч. 2 этой статьи).

Если присутствует такая ситуация и имеются основания для переквалификации, при условии, что приговор не исполнен, на основании ст. ст. 9 и 10 УК РФ есть смысл обратиться в суд с заявлением о приведении приговора в соответствие с новым законом. При размере ущерба менее 15 000 000 рублей должны освободить от уголовной ответственности, а менее 45 000 000 руб. - квалифицировать действия по ч. 1 ст. 199 УК РФ (если ранее имело место ч. 2 этой статьи).