1. Уклонение от уплаты налогов, сборов, подлежащих уплате организацией, и (или) страховых взносов, подлежащих уплате организацией - плательщиком страховых взносов, путем непредставления налоговой декларации (расчета) или иных документов, представление которых в соответствии с законодательством Российской Федерации о налогах и сборах является обязательным, либо путем включения в налоговую декларацию (расчет) или такие документы заведомо ложных сведений, совершенное в крупном размере, -

наказывается штрафом в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет, либо принудительными работами на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового, либо арестом на срок до шести месяцев, либо лишением свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

2. То же деяние, совершенное:

а) группой лиц по предварительному сговору;

б) в особо крупном размере, -

наказывается штрафом в размере от двухсот тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет, либо принудительными работами на срок до пяти лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового, либо лишением свободы на срок до пяти лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Примечания. 1. Крупным размером в настоящей статье признается сумма налогов, сборов, страховых взносов, превышающая за период в пределах трех финансовых лет подряд пятнадцать миллионов рублей, а особо крупным размером - сумма, превышающая за период в пределах трех финансовых лет подряд сорок пять миллионов рублей.

2. Лицо, впервые совершившее преступление, предусмотренное настоящей статьей, освобождается от уголовной ответственности, если этим лицом либо организацией, уклонение от уплаты налогов, сборов, страховых взносов которой вменяется этому лицу, полностью уплачены суммы недоимки и соответствующих пеней, а также сумма штрафа в размере, определяемом в соответствии с Налоговым кодексом Российской Федерации.

|

| максимальное наказание |

| срок давности |

|

|

|

|

|

часть 1 |

| до 2 лет лишения свободы |

| 2 года |

|

|

|

|

|

часть 2 |

| до 5 лет лишения свободы |

| 6 лет |

Истечение срока привлечения к уголовной ответственности имеет существенное значение. За пределами этих сроков лицо должно быть освобождено от ответственности со всеми вытекающими последствиями. Это правило должно применяться и в том случае, если этот срок истек к моменту нахождения дела в суде. Здесь важно обратить внимание, что закон предусмотрел освобождение от уголовной ответственности и освобождение от наказание. В первом случае прекращение производится вынесением постановления, а во втором - приговора с освобождением от наказания. Суды же допускают ошибки. См. например, Апелляционное постановление Санкт-Петербургского городского суда от 04.09.2013. Вместе с тем, прекращение уголовного дела за истечением сроков давности не гарантирует от взыскания с виновного руководителя организации суммы неуплаченных налогов, пеней и штрафов, на что обратил внимание Верховный Суд РФ в Определении от 22.11.2016 N 58-КГПР16-22.

Указанные части, как мы видим, кроме предварительного сговора группой лиц, отличаются, в первую очередь, размером неуплаченных налогов, Они указаны в примечании 1 к ст. 199 УК РФ.

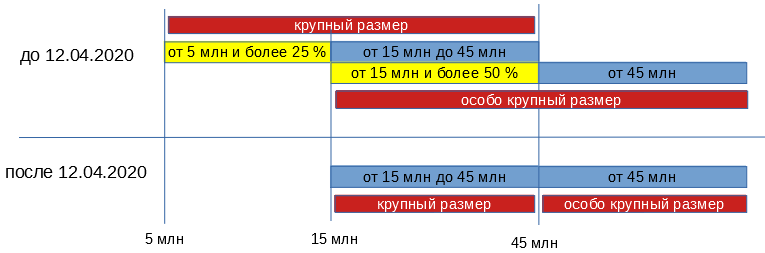

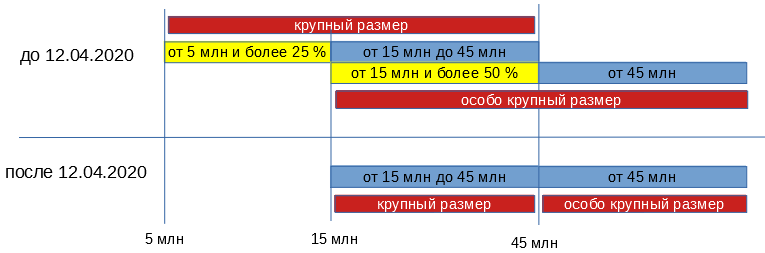

До 12.04.2020 крупным размером признавалась сумма налогов, сборов и страховых взносов, составлявшая за период в пределах трех финансовых лет подряд более пяти миллионов рублей, при условии, что доля неуплаченных налогов, сборов и страховых взносов превышала 25 процентов подлежащих уплате сумм налогов и (или) сборов, либо превышавшая пятнадцать миллионов рублей, а особо крупным размером - сумма, составлявшая за период в пределах трех финансовых лет подряд более пятнадцати миллионов рублей, при условии, что доля неуплаченных налогов и (или) сборов превышала 50 процентов подлежащих уплате сумм налогов и (или) сборов, либо превышающая сорок пять миллионов рублей.

С 12.04.2020 года законодатель ввел фиксированные суммы: более 15 000 000 руб. для крупного размера и более 45 000 000 руб. для особо крупного.

Новая редакция статьи во многих случаях улучает положение.

Если присутствует такая ситуация и имеются основания для переквалификации, при условии, что приговор не исполнен, на основании ст. ст. 9 и 10 УК РФ есть смысл обратиться в суд с заявлением о приведении приговора в соответствие с новым законом. При размере ущерба менее 15 000 000 рублей должны освободить от уголовной ответственности, а менее 45 000 000 руб. - квалифицировать действия по ч. 1 ст. 199 УК РФ (если ранее имело место ч. 2 этой статьи).

Если присутствует такая ситуация и имеются основания для переквалификации, при условии, что приговор не исполнен, на основании ст. ст. 9 и 10 УК РФ есть смысл обратиться в суд с заявлением о приведении приговора в соответствие с новым законом. При размере ущерба менее 15 000 000 рублей должны освободить от уголовной ответственности, а менее 45 000 000 руб. - квалифицировать действия по ч. 1 ст. 199 УК РФ (если ранее имело место ч. 2 этой статьи).

При определении размера учитывается только недоимка (налог), пени и штрафы в него не включаются.

Основной документ, разъясняющий указанный состав преступления, есть Постановление Пленума Верховного Суда РФ от 26.11.2019 # 48 "О практике применения судами законодательства об ответственности за налоговые преступления". В нем разъяснены понятия налога и сбора, организации, налоговой декларации и иных обязательных документов, указаны субъекты, определены правила исчисления размера неуплаченного налога, и т.п.

Проценты/пропорции до 12.04.2020 высчитывались так: недоимка делится на сумму недоимки, уплаченных налогов, уплаченных сборов и уплаченных страховых взносов за 3 года умноженное на 100 ((Нд/Нд+н+с+св) х 100), где Нд – недоимка, н – все уплаченные налоги за 3 года, с – все уплаченные сборы за 3 года, св - все уплаченные страховые взносы за 3 года). Сейчас пропорции высчитывать не нужно.

Следует признать, что при определении размера существовала неопределенность. Подробнее о разных подходах судов - здесь.

Здесь следует обратить внимание на проблему гражданского иска. Конституционный Суд РФ в постановлении № 39-П от 08.12.2017 пришел примерно к следующему: если организация существует, не исключена из ЕГРЮЛ, то удовлетворять иск к руководителю и другим обвиняемым нельзя. Почти об этом же речь идет в п. 28 Постановления Пленума Верховного Суда РФ от 26.11.2019 № 48 "О практике применения судами законодательства об ответственности за налоговые преступления".

С точки зрения налогового законодательства уклоняется от уплаты налогов организация. К уголовной ответственности же привлекается, как правило, руководитель как физическое лицо. Ранее практика складывалась таким образом, что иск в рамках уголовного преследования от имени государства к физическому лицу нельзя было предъявлять. После уплаты организацией недоимок, пени и штрафов это юридическое лицо имело право компенсировать убытки взысканием их с виновного лица. И сейчас судебная практика, особенно в регионах, иногда придерживается такого же пути, но был Верховный Суд РФ иного мнения. Базой для принятия других решений являлись положения п. 24 уже недействующего Постановления Пленума Верховного Суда РФ от 28.12.2006 № 64 о том, что в качестве гражданского ответчика может быть привлечено физическое или юридическое лицо, которое в соответствии с законодательством (статьи 1064 и 1068 ГК РФ) несет ответственность за вред, причиненный преступлением (статья 54 УПК РФ). Например, в Кассационном определении Верховного Суда РФ от 30.07.2014 N 3-УДп14-2 делался вывод, что руководитель организации, совершая противоправные действия, руководствовался преступным умыслом, направленным на уклонение от уплаты налогов, реализовав который причинил ущерб бюджету Российской Федерации (ч. 1 и 2 ст. 124 ГК РФ). Исходя из установленных судом фактических обстоятельств дела, ущерб Российской Федерации в виде неуплаченных налогов, пени, в том числе неправомерного возмещения из бюджета налога на добавленную стоимость, был причинен руководителем как физическим лицом, возглавляющим юридическое лицо и в соответствии со ст. 27 НК РФ являющимся его законным представителем. В другом определении от 27 января 2015 г. N 81-КГ14-19 Верховный Суд РФ определял, что ущерб бюджету причинен организацией-налогоплательщиком по вине его руководителя, уполномоченного представлять интересы указанной организации, в связи с чем он является лицом, ответственным за возмещение причиненного государству ущерба. Гражданский иск взыскивался и в том случае, если уголовное дело в отношении руководителя организации прекращается постановлением в связи с истечением сроков давности, на что обратил внимание Верховный Суд РФ в Определении от 22.11.2016 N 58-КГПР16-22. От иска не спасает и отказ в возбуждении уголовного дела за истечением сроков давности.

Были и другие взгляды. Так, Басманный районный суд г. Москвы недоимку взыскал, а вопрос пеней оставил на рассмотрение в порядке гражданского судопроизводства. А что, например, делать, если сумма неуплаченных налогов включена в реестр требований кредиторов по делу о банкротстве налогоплательщика? Если эту же сумму взыскать с руководителя, то это приведет к неосновательному обогащению бюджета. Вот два противоположных вывода (см. Постановление президиума Вологодского областного суда от 21.11.2016, Апелляционное постановление Московского областного суда от 24.03.2016 № 22-2049/16). А как быть, если банкротство закончилось, а сумма ущерба не компенсирована? Вот по этому поводу интересный вывод с методикой расчета.

Сейчас Конституционным и Верховными судами, как указано выше, этот вопрос относительно решен.

По примечанию 2 к этой норме, лицо, впервые совершившее преступление, предусмотренное этой статьей, освобождается от уголовной ответственности, если этим лицом либо организацией, уклонение от уплаты налогов и (или) сборов с которой вменяется данному лицу, полностью уплачены суммы недоимки и соответствующих пеней, а также сумма штрафа в размере, определяемом в соответствии с Налоговым кодексом Российской Федерации.

Также, согласно ч. 2 ст. 76.1 УК РФ лицо, впервые совершившее преступление, предусмотренное статьями 198 - 199.1 УК РФ, освобождается от уголовной ответственности, если ущерб, причиненный бюджетной системе Российской Федерации в результате преступления, возмещен в полном объеме.

О возмещении ущерба довольно подробно разъясняется в пунктах 12-18 Постановления Пленума Верховного Суда РФ от 15.11.2016 N 48 "О практике применения судами законодательства, регламентирующего особенности уголовной ответственности за преступления в сфере предпринимательской и иной экономической деятельности".

Налоговая ответственность, в первую очередь, связывается с налоговой декларацией. Это когда она не предоставляется вовсе, или когда она искажается, при этом искажение происходит не только буквально, когда одна цифра меняется на другую, но и при корректировке данных бухгалтерского и налогового учета, например, при умышленном, неправомерном представлении НДС к вычету, при увеличении расходной части операции для снижения налогооблагаемой базы для налога на прибыль, и т.п.

Как истолковано в п. 8 Постановление Пленума Верховного Суда РФ от 26.11.2019 # 48 "О практике применения судами законодательства об ответственности за налоговые преступления", уклонение от уплаты налогов и (или) сборов возможно только с прямым умыслом с целью полной или частичной их неуплаты. Это означает, что лицо должно осознавать, что оно своими действиями уклоняется от уплаты налогов и причиняет ущерб бюджету, предвидеть, что его поступки приведут к неуплате налогов, и желало, чтобы налоги не поступили в бюджет. На практике мало кто из правоохранителей обращает внимание на эту формулу. До недавнего времени уголовные дела об уклонении от уплаты налогов возбуждались исключительно с подачи налоговых органов, которые ориентируется на действующее до сих пор Постановление Пленума ВАС РФ от 12.10.2006 N 53 "Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды", в п. 10 которого налоговая выгода (читай, неуплата налогов) признается необоснованной, когда налогоплательщик действовал без должной осмотрительности и осторожности, т.е. и при отсутствии умысла, даже косвенного. Следователю важно было получить информацию о размере недоимки и процентном соотношении неуплаченных сумм. Сейчас следователь может начать уголовное преследование и без результатов и подачи инспекции.

Судебная практика по статье 199 УК РФ

Телеграм-канал

Практика по налоговым

преступлениям: только суть

Подписаться

Если присутствует такая ситуация и имеются основания для переквалификации, при условии, что приговор не исполнен, на основании ст. ст. 9 и 10 УК РФ есть смысл обратиться в суд с заявлением о приведении приговора в соответствие с новым законом. При размере ущерба менее 15 000 000 рублей должны освободить от уголовной ответственности, а менее 45 000 000 руб. - квалифицировать действия по ч. 1 ст. 199 УК РФ (если ранее имело место ч. 2 этой статьи).

Если присутствует такая ситуация и имеются основания для переквалификации, при условии, что приговор не исполнен, на основании ст. ст. 9 и 10 УК РФ есть смысл обратиться в суд с заявлением о приведении приговора в соответствие с новым законом. При размере ущерба менее 15 000 000 рублей должны освободить от уголовной ответственности, а менее 45 000 000 руб. - квалифицировать действия по ч. 1 ст. 199 УК РФ (если ранее имело место ч. 2 этой статьи).